不動産業者向けにファクタリングの利用方法やメリット・デメリットを解説して参ります。

不動産業者のファクタリングはマンションの管理費やオフィス賃料などを売却して資金調達するというものです。

注意点や不動産担保ローンとも比較して、詳しくご説明していきます。

目次

不動産業でもファクタリングが利用できる

一般的には他の業種よりも銀行融資が通りやすく、また資金ショートにも無縁と思われている不動産業界。

しかしながら物件への投資やマンション管理のための人件費、修繕費用といった維持費用は大きなコストがかかり、そのような費用が立て続いた場合は不動産会社でも資金ショートに陥る可能性があります。

また不動産価値は景気によって大きく左右されやすく、保有している不動産の価値が下がってしまうことも考えらえます。

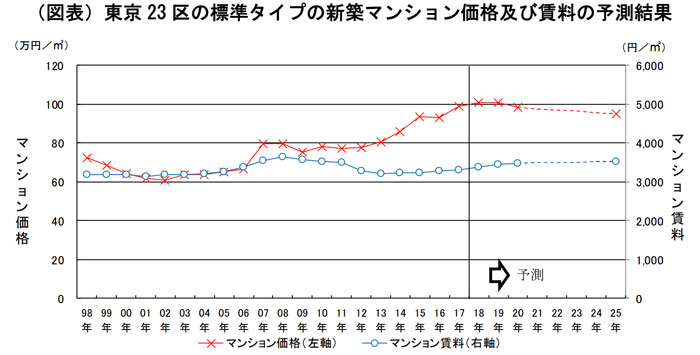

2010年以降、マンション価格は右肩上がりとなっていますが、徐々に陰りも見えており、2020年の東京オリンピック開催時期が不動産価格のピークとも言われています。

不動産価格が下がると、当初の予想よりも収入が得られないこともあります。

そのような状況下において、契約が取れずにまた入金などに遅れが生じると、不動産業でも資金繰りが悪化してしまうことが考えられます。

資金ショート時には銀行融資を利用することは難しく、資金繰りを改善することも見込めません。

しかしながら、不動産業でも「借りない資金調達法」であるファクタリングは利用することが可能です。

次に不動産業でファクタリングが利用できる理由や利用方法について見ていきましょう。

家賃や管理費はファクタリングの対象!

ファクタリングとは、売掛債権を売却し、経営に必要な資金を得るというものです。

BtoC取引が多い不動産において、売掛債権はイメージしづらいかもしれません。

ですが、不動産業者が毎月受け取る管理費や共益費、賃料・家賃は見方を変えれば売掛債権ということができます。

したがって、不動産業者でも家賃や管理費をファクタリング会社に売却して、資金調達をすることが可能となります。

不動産業者がファクタリングを利用するメリット

次に不動産業者がファクタリングを利用するメリットについて見ていきましょう。

具体的には、以下のような点が挙げられます。

- 入金スピードが早い

- 未回収リスクを低くすることができる

- 確実性が高い

- 個人でも利用できる

順番に解説していきます。

①入金スピードが早い

ファクタリングは売掛債権(家賃や管理費も含む)の売却であり、融資ではありません。

そのため融資とは異なり審査が簡易的で、最短即日で資金調達をすることができます。

銀行融資にかかる時間が数週間程度なことを鑑みると、その差は歴然です。

②未回収リスクを低くすることができる

マンション居住者に、家賃や管理費の支払いが悪い方がいる場合、債権の未回収のリスクが高くなります。

そのような場合でも、ファクタリング会社に売掛債権を売却することができます。

万が一、居住者が家賃や管理費の支払いができなかった場合でも、支払い義務は発生しません。

その理由はファクタリングに償還請求権がないからです。

また支払いが悪い居住者に備えて、売掛債権に保証をかけることもできます。

これは「保証型ファクタリング」と呼ばれるものです。

【参考記事】売掛債権に保険を掛ける保証型ファクタリングとは?買取型との違いも解説!

③確実性が高い

冒頭にも触れた通り、他業種に比べて不動産業界は資金ショートになりづらいと考えられている業界です。

家賃や管理費の未回収リスクは0%ではありませんが、基本的にはかなり低いとも考えられています。

そのためファクタリングを利用する際には、ほぼ確実に契約が成立すると予想されます。

またファクタリングの手数料は売掛債権の未回収リスクに比例しますが、不動産業界の場合は不良債権化する可能性が低いため、手数料は相場よりも5%程度低くなるでしょう。

④個人でも利用できる

最近は不動産投資が盛んに行われており、会社ではなく個人で不動産を保有している方も増えています。

個人所有の方の場合、不動産担保ローンを別として、銀行融資を受けることは中々に困難です。

しかしながらファクタリングの場合は、売掛債権を有していれば個人でも売却が可能です。

前述の通り、審査は簡易的であり信用情報は別段重視されることはありません。

よって法人の方のみならず、個人の方でも問題なくファクタリングを利用することができます。

不動産業者がファクタリングを利用するデメリット

不動産業者がファクタリングを利用するデメリットとして、ファクタリングを利用する際には手数料がかかるという点をまずは留意しなければいけません。

手数料の分、本来得られるはずだった収益は少なくなってしまいます。

また不動産業者の場合、ファクタリングの取引方法は基本的に2社間取引となります。

2社間取引とは、ファクタリング会社と自社の2社間のみで行うファクタリング契約です。

不動産業者の場合、売掛先の大半が個人となる為、3社間ファクタリングの承諾を得るのに手間がかかってしまい困難なのです。

2社間ファクタリングでご契約の際にも、入金された売掛債権(家賃や管理費など)をうっかり使い込まないように注意しましょう。

また、ファクタリングの手数料が比較的に低い不動産業界とはいえ、2社間ファクタリングは3社間ファクタリングよりも手数料が割高なので事前に確認が必要です。

ファクタリングと不動産担保ローンを徹底比較!

不動産業者が融資を受けるとなると、「不動産担保ローン」が一般的です。

不動産担保ローンは、保有している土地や建物といった不動産を担保にして、金融機関から借入を行うというものです。

通常の銀行融資に比べて、金利が低く借入額が大きい不動産担保ローン。

しかしながら、返済不能になってしまった場合には担保となった不動産は差押えとなり、競売にかけられてしまいます。

簡単に不動産担保ローンのメリット・デメリットを押さえたところで、ファクタリングとの違いを見ていきましょう。

①手数料を比較

不動産担保ローンの金利は非常に低く、融資額の3~5%程度です。

一方でファクタリングを利用する場合、5%~10%程度の手数料がかかります。

もちろん手数料=金利ではありませんが、損失額を比較するとファクタリングの方が多くなってしまうことが大半です。

②スピードを比較

不動産担保ローンは、不動産の価値や会社の業績などが厳しく審査されます。

そのため融資を受けられるまでに、数週間を要するのが一般的です。

一方のファクタリングは不動産からの定期的な収益があれば、最短即日、長くても1週間程度での資金調達が可能です。

③資金調達金額を比較

不動産担保ローンでは、借入額は担保となる不動産の評価額によって決定されます。

一般的にはノンバンクの融資会社で7割程度、銀行では5割程度の金額が融資されます。

ただ上限としては、一般的には500万円程度が借入上限額と言われています。

また一度決定した融資額は返済が終わるまで変更することはできません。

一方のファクタリングで調達可能な金額は売掛債権の金額に依拠します。

手数料を引いて売掛債権の90%前後が調達可能です。

加えて調達額は、売掛債権の間で自由に決定することができます。

| ファクタリング | 不動産担保ローン | |

|---|---|---|

| 手数料/金利 | 5%~10% | 3%~5% |

| 入金スピード | 最短即日〜1週間程度 | 数週間 |

| 資金調達額 | 売掛債権の範囲内 | 不動産の5割〜7割 |

| その他 | 償還請求権ナシ | 信用情報などが審査対象に |

まとめ:不動産業のファクタリング活用法

まだまだメジャーではありませんが、不動産業者の間でもファクタリングという新しい資金調達法が根付きつつありあります。

不動産業界のファクタリングは、一般的なファクタリングとやや異なりますが、家賃や管理費といった不動産収益を売掛債権に見立てて、売却をするというものです。

手数料はかかりますが、不動産担保ローンよりも調達スピードが早く、また審査が簡易的であるので確実に資金調達が可能です。

ただネックとして利用できるファクタリング会社が少ないということも挙げられます。

また昔から反社会的勢力や詐欺グループとの繋がりがある不動産業では、ファクタリング利用時にもそのような悪質業者が絡んでくることも考えられますので注意が必要です。

個人でもご利用することができる現金調達サービスをご紹介いたします。