labol(ラボル)カード払いは、取引先への支払いを最長60日間延長できる資金繰りサービスです。 これにより、資金繰りに悩む法人や個人事業主、フリーランスの方々がキャッシュフローを...

目次

この記事では「請求書カード払い」の特徴やメリット・デメリット、おすすめの業者をご紹介していきます。

現在、最新情報はございません。

手元にお金がなくても取引先への支払いを期日通りに行うことができる方法ですので、今資金繰りに困っていない事業者の方もぜひご覧ください。

情報更新日:2025年06月10日

labol(ラボル)カード払いは、取引先への支払いを最長60日間延長できる資金繰りサービスです。

初期費用や月額費用がかからずに利用できるため、経済的な負担を軽減しながら請求書の支払いをカードで行うことができます。

| ご利用限度額 | 各種カードの限度額 |

|---|---|

| 支払いスピード | 最短60分 |

| 手数料 | 3.0%~3.5% |

| 支払期日 | 最長60日後 |

| ご利用対象者 | 法人・個人事業主・フリーランス |

| 対応地域 | 全国対応 |

支払い.comは取引先に対する支払いをクレジットカードで決済し、最大60日間支払いを延長できるサービスです。

手元の資金が不足している時であっても、取引先への支払いを期日通りに行うことができる方法として注目されています。

| ご利用限度額 | クレジットカードの限度額 |

|---|---|

| 支払いスピード | 最短翌日 |

| 手数料 | 一律4% |

| 支払期日 | 最長60日後 |

| ご利用対象者 | 法人・個人事業主 |

| 対応地域 | 全国対応 |

INVOY(インボイ)では、請求書の代金を取引先に知られることなくカードで支払うことができます。

支払期日を最大60日遅らせることができるので、資金繰りにも寄与します。

| ご利用限度額 | 各種カードの限度額 |

|---|---|

| 支払いスピード | 最短即日 |

| 手数料 | 一律3% |

| 支払期日 | 最長60日後 |

| ご利用対象者 | 法人・個人事業主 |

| 対応地域 | 全国対応 |

「請求書カード払い」とは、取引先への支払いを請求書カード払いのサービスを取り扱う事業者を通してクレジットカードで支払うものです。

請求書カード払いを利用すれば、クレジットカードでの支払いに対応していない取引先に対しても、クレジットカードで支払うことができるので支払いサイクルや資金繰りなどに大きく寄与しますし、カードのポイントを貯めることも可能です。

サービスのご利用者は、請求書カード払いを取り扱う事業者へクレジットカードで代金を支払い、請求書カード払いを提供した事業者が取引先に対して支払いを行うというものです。

また、請求書カード払いで利用することができるクレジットカードは以下のブランドとなります。

これらの大手クレジットカードブランドで利用できるサービスですので安心して利用することができます。

手元に現金がないタイミングでも、クレジットカードの限度額の範囲内であれば、期日通りに取引先に対して支払いを済ませることができます。

請求書カード払いに使えるクレジットカードは国際ブランドによって違いがあります。

基本的にはVISAとMastercardは、ほとんどの請求書カード払いで利用できます。

一方、JCBはVISAやMastercardよりは対応しているサービスが減少します。

アメックスに至っては対応しているカード会社はほとんどないので、請求書カード払いを利用したい方は、VISAかMastercardの国際ブランドのクレジットカードを用意しておきましょう。

また、法人が請求書カード払いを利用する場合には、代表者個人名義のクレジットカードを利用できるサービスも多数あります。

請求書カード払いは、国際ブランドさえ対応すれば、多くのクレジットカードを利用できます。

請求書カード払いのサービスには次のような特徴があります。

基本的にはクレジットカードさえ持っていればどんな事業者でも利用することができ、支払いを1~2ヶ月先に延ばすことができます。

ただし、利用するためには請求書カード払いのサービスを提供する会社へ手数料を支払わなければなりません。

以下より、請求書カード払いの3つの特徴について詳しく解説をしていきます。

請求書カード払いは基本的にどんな事業者でもご利用することが可能です。

クレジットカードで支払いさえできれば、カード払いを取り扱う会社にとってはリスクが発生しないので、赤字でも債務超過でも利用できますし、法人・個人を問わずに原則的には利用することができます。

ただし、請求書カード払いを取り扱う会社によっては、利用者を「法人のみ」と限定している場合があるので注意しましょう。

請求書カード払いのご利用には手数料が発生します。

手数料はサービスを提供する会社によって異なりますが、おおよそ3%〜4%程度と、それほど高くはありません。

業者によって手数料に大きな違いはないので、ファクタリングのように「優良業者選びが大変」という思いをすることはないでしょう。

請求書カード払いは支払いを1ヶ月〜2ヶ月先延ばしにすることができます。

どの程度の期間、支払いを先延ばしにできるのかは請求書カード払いのサービスによって異なります。

大手サービスでは40日〜60日の支払猶予期間があります。

「来月になれば大口請求の入金がある」という場合でも、平均的に1ヶ月以上の猶予期間があるので余裕を持った資金繰りをすることが可能です。

なお、サービスによっては120日まで猶予できるものもありますが、この場合はカードの支払いを分割にしなければならず、分割手数料の支払いも発生するため、あまりおすすめできません。

請求書カード払いと、一般的な請求書払いやクレジットカード決済の違いや、自社が保有する請求書を早期に資金化できるファクタリングとの違いについて詳しく解説していきます。

請求書払いとは取引先が発行した請求書を振込によって支払う方法です。

支払うことができる時間は銀行の営業時間に限定されますし、基本的には現金か預金口座の残高で支払うしかないので、資金繰りにはマイナスです。

一方、「請求書カード払い」はクレジットカードで支払うので時間に関係なく支払いをすることができます。

また、支払いはクレジットカードで行うので、支払いを1ヶ月〜2ヶ月程度先延ばしにすることができます。

請求書払いは支払いの手続きをしたらすぐに取引先へ着金しますが、請求書カード払いは手続きを行なってから相手先への着金まで数日程度かかるのが一般的です。

BtoBクレジットカード決済とは、会社同士がクレジットカードによって支払い代金を決済する方法です。

請求元の企業がクレジットカード会社と提携して、クレジットカードの支払いに対応させないと実現できない方法ですので、BtoBクレジットカード決済はそれほど日本においては普及していません。

BtoBクレジットカード決済は、支払い側の企業にとっては「クレジットカードで支払う」という点では請求書カード払いと同じです。

すぐに現金が流出しないので資金繰りに寄与します。

一方、請求元の企業にとってはカード決済代金の支払日まで入金されないので、請求書払いや現金払いと比べて資金繰りにはマイナスとなります。

ファクタリングとは、企業が保有する売掛金を期日前にファクタリング会社へ売却して早期資金化を図る方法です。

通常、売掛金は期日にならないと入金になりませんが、ファクタリングであれば期日を待たずして売掛金を現金化できるので、資金繰りに寄与します。

請求書カード払いは、自社の買掛金をクレジットカードで支払うサービスですので、売掛金を早期資金化するファクタリングとは根本的に異なります。

請求書カード払いは買掛金の支払サイトを長くすることで資金繰りを改善し、ファクタリングは売掛金の入金サイトを短くすることで資金繰りを改善するサービスです。

「資金繰りを改善する」という目的では一致していますが、アプローチの方法が正反対だと言えます。

なおファクタリングの手数料は高く、2社間取引の場合には10%〜20%程度ですので、コストは請求書カード払いの方が低くなります。

お金を支払う側にとって、請求書カード払いのサービスには非常に多くのメリットがあります。

非常に簡単な手続きと低コストで資金繰りが改善でき、クレジットカードのポイントまで貯めることができます。

支払い側にとっての請求書カード払いを利用するメリットについて詳しく解説していきます。

請求書カード払いをご利用すれば、今支払わなければならない取引先への支払いを次回以降のクレジットカードの支払日まで先延ばしにすることができます。

会社から資金が出ていくことを1ヶ月〜2ヶ月間も遅らせることができるため、企業にとっての資金繰りを大きく改善することができます。

「予定していた入金がなくなった」「来月には大きな収入になる大口案件の支払いが先に来てしまった」という場合に、請求書カード払いを利用すれば、手元資金を流出させることなく買掛先への支払期日を守れるので、資金繰りの改善と取引先に対する信用確保の双方を達成することができます。

請求書カード払いのサービスは審査に通過しやすいという点もメリットとなります。

サービス提供会社とすれば、クレジットカードのご利用枠の中で支払いを受けているだけで、後はカード会社が確実に支払いをしてくれるのでリスクがありません。

「クレジットカードの国際ブランドにサービス提供会社が対応している」「支払額が限度額の範囲内」これらの条件さえ満たしていれば、基本的には誰でも請求書カード払いの審査には通過することができるでしょう。

銀行融資の審査に通過できない方や、ファクタリングの審査に落ちてしまった方でも、クレジットカードさえお持ちであれば請求書カード払いのサービスをご利用することができます。

請求書カード払いは契約手続きも非常に簡単です。

基本的にはアカウントを作成して、クレジットカードで支払いを行うだけの手続きになります。

面倒な書類の提出なども必要最小限となりますので、ローンやファクタリングなどと比較すると簡単に契約できるのがメリットです。

請求書カード払いの手数料は3%〜4%程度です。

さらにポイントも還元されるので、1%ポイント還元のクレジットカードを使用して支払った場合には、実質2%〜3%という低利で利用することができます。

2社間ファクタリングの手数料が10%〜20%程度となりますので、ファクタリングで資金調達を行なって、取引先へ支払いをするのであれば、請求書カード払いを利用した方が低コストで支払いができることになります。

請求書カード払いは基本的にはどんな取引先に対しても利用することができます。

法人でも個人でも問題ありませんし、取引先がクレジットカード決済に対応していない場合でも問題なくご利用することができます。

クレジットカードでの決済が行われるのは、申込企業で請求書カード払いを取り扱う事業者の間だけです。

買掛先の相手先には請求書カード払いを取り扱う事業者が振込によって支払いをするので、相手先企業がクレジットカード決済に対応していなくても利用できます。

クレジットカード払いによって、一括で支払ってしまえば支払いの管理が非常に楽になります。

振込伝票をもとにわざわざ記帳したり、買掛金の消し込みをする手間を大幅に削減することが可能です。

会社の支払いを請求書カード払いに一元化してしまえば、全ての買掛金の支払いを1枚のカードで管理することができるので、買掛金の管理が非常に簡単になります。

請求書カード払いで買掛金を支払うことによってポイントが貯まります。

クレジットカードを利用して支払いをするため、「利用額×クレジットカードごとの還元率」で計算されるポイントが付与されます。

高い還元率のクレジットカードで請求書カード払いを利用すれば、それだけ多くのポイントが貯まるので、実質的な手数料負担を軽減できるのもメリットです。

請求する側にとって請求書カード払いのメリットは「確実に期日通りに入金される」という1点です。

そもそも、請求書カード払いは支払い側が利用するものですので、請求側は取引先が利用したことすら知らない可能性があります。

請求書カード払いのサービスを活用することで、支払い側企業の資金繰りが苦しいタイミングであっても確実に代金を回収できるので、本サービスを支払い側が利用することは請求側にとってメリットです。

そのため、請求側にとっては請求書カード払いを支払い側企業が利用することにデメリットはありません。

請求書カード払いのサービスは支払い側企業にとって次の4つのデメリットがあります。

請求書カード払いで支払うことができるのは、クレジットカードの限度額の範囲内です。

当然ですが、クレジットカードの限度額を超える支払いはできません。

請求書カード払いは個人向けカードでも利用できますが、その場合、支払える金額はせいぜい100万円〜200万円程度でしょう。

企業によっては数百万円の支払いがあるケースもありますが、請求額が大きく手持ちのカードの限度額を超えている場合には、請求書カード払いで支払うことが不可能です。

請求書カード払いで先延ばしにできるのは1ヶ月〜2ヶ月程度が限度で、それ以上の先延ばしはできません。

そのため、慢性的に資金が不足し、常に資金繰りに困っている企業が請求書カード払いを利用しても、その場しのぎにしかならず根本的な解決にはなりません。

請求書カード払いは「あと1ヶ月〜2ヶ月程度すれば、大きな入金がある」というように、短期間支払いを先延ばしにできれば資金繰りが解決できるような場合に活用できる方法です。

慢性的に資金繰りに苦しんでいる企業は、経営改善を行うとともに、長期借入金を利用して資金繰りを円滑化させましょう。

請求書カード払いは基本的にはどんな事業でも利用できますが、サービスを提供する事業者の中には利用者を「法人のみ」と限定している場合があります。

個人事業主は請求書カード払いを利用できないケースも多いので、個人事業主の方は「自分でも利用できるか?」という視点でしっかりと業者を選びましょう。

請求書カード払いは3%〜4%程度の手数料が発生します。

ファクタリングと比較したら安価な手数料だと言えますが、それでも100万円の利用をした場合3万円〜4万円の手数料が発生することになるので、たった1ヶ月〜2ヶ月の資金繰りのためには高い手数料だと言わざるを得ません。

銀行融資であれば1年間で1%〜3%程度の利率で資金調達できることと比較すると、請求書カード払いの手数料は決して安いとは言えないコストです。

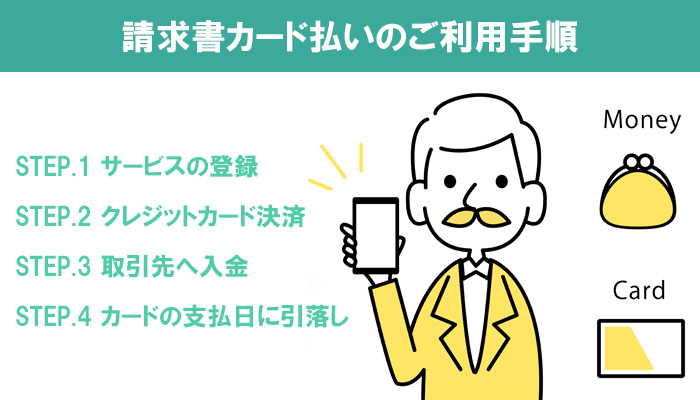

請求書カード払いは次のような流れでご利用することができます。

まずは請求書カード払いのサービスを提供しているサイトへアクセスして登録作業を行いましょう。

メールアドレスやパスワードや電話番号を入力することで、非常に簡単にアカウント開設が可能です。

その後、会社情報などを入力することで10分程度でサービスの登録が完了します。

サービスの登録が完了したら、振込先口座を指定して、振込先名、代金、これらを登録してクレジットカードで決済を行います。

決済が確認でき次第、サービス事業者が取引先へ振込を行いますが、振込までの時間は業者によって異なり、最短60分で振込をしてくれる業者もあれば、5営業日程度かかる業者もあります。

急ぎの場合は「いつまでに代金が振り込まれるのか」という点をあらかじめしっかりと確認しておきましょう。

サービス事業者が登録した取引先の銀行口座へ振込を行います。

この際の振込人名義は、サービスをご利用する企業名で振り込みを行ってくれるので、取引先に請求書カード払いのサービスを利用したということを知られる心配はありません。

クレジットカードの支払日になると、クレジットカードで支払った代金と手数料が銀行口座から引き落とされます。

クレジットカードを利用して他の支払いをしていた場合には、全てまとめて支払われるので、クレジットカードが確実に引き落とされるよう請求金額を確認し、支払いに遅れがないように注意してください。

請求書カード払いに向いているクレジットカードは次のような特徴を持っているカードです。

企業の大きな支払いにも耐えうる限度額のカードで、できる限り年会費がかからないものがよいでしょう。

また、せっかく利用するのであればポイントも効率的に貯めていきたいところです。

請求書カード払いに向いているカードの特徴について詳しく見ていきましょう。

請求書カード払いには限度額が大きいクレジットカードが向いています。

数十万円程度の限度額では、会社の支払いに不足する可能性があるためです。

会社の規模に合わせて、1ヶ月分の支払いを賄うことができる程度の限度額のクレジットカードを契約するようにしてください。

法人の場合には限度額が大きな法人カードを契約しておいた方がよいでしょう。

クレジットカードは年会費の負担も馬鹿にはなりません。

できる限りコストを抑えて利用したいのであれば、年会費が安いクレジットカードを選ぶことも重要です。

年会費が無料で100万円程度の限度額が設定されるクレジットカードも少なくないので、できる限りコストを抑えて請求書カード払いを利用したいという方は、年会費無料か格安のクレジットカードを選択しましょう。

せっかくクレジットカードを利用して請求書を支払うのであれば、できる限りポイント還元率の高いクレジットカードを契約した方がよいでしょう。

請求書カード払いによってポイントが還元されるのであれば、還元率の分だけ実質的な手数料負担を軽減できるためです。

請求書カード払いのコストを抑えるためにも、還元率の高いクレジットカードを利用することはとても大切です。

できれば還元率1%以上のクレジットカードを選ぶようにしてください。

請求書カード払いとは、取引先に対する支払いをクレジットカードで行い、カードで支払いを受けたサービス提供業者が取引先への振込を立て替えることで、クレジットカードの支払日まで支払いを先延ばしにできるというサービスです。

1ヶ月〜2ヶ月程度支払いを先延ばしにできるので、短期的に資金が枯渇している企業が3%〜4%程度の低コストで活用できます。

面倒な審査はほとんどなく、契約手続きも簡単なので、資金が不足している時には気軽に利用できます。

ただし、先延ばしにできるのは1ヶ月〜2ヶ月程度で、長期の先延ばしはできません。

企業の資金繰りを根本的に解決できる方法ではないので、「少しの間だけキャッシュが不足している」という短期間だけお金が必要な時に限って活用しましょう。